رغم كل المتغيرات الاقتصادية التي يشهدها العالم من ارتفاع في مستويات التضخم وتباطؤ نمو الاقتصادات العالمية الكبرى وارتفاع أسعار الفائدة إلى مستويات عالية جدا، ظهرت نتائج البنوك السعودية في النصف الأول من العام الحالي متفوقة على توقعات المحللين، في هذا التقرير نتناول جانب الجدارة الائتمانية التي تتأثر بما يحدث في الاقتصاد لأن تباطؤ نمو النشاط الاقتصاد في الغالب ينتج عنده تراجعا في التدفقات النقدية للشركات، بالإضافة إلى ارتفاع تكلفة الدين، حيث وصلت أسعار السايبور إلى أكثر من 6 %، وهذا بلا شك مؤثر على الشركات وربما يصل الأثر إلى عدم قدرتها الوفاء بالتزاماتها المالية ومنها سداد مستحقات البنوك التمويلية في وقتها وفي الغالب عندما ترتفع أسعار الفائدة في القطاع المصرفي يرتفع حجم القروض المتعثرة، إلا أن البنوك السعودية أظهرت لنا أن لديها سياسة ائتمانية جيدة تعتمد على تفتيت مخاطر التمويل من خلال توزيع المحافظ التمويلية بين الأنشطة الاقتصادية المختلفة بنسب مدروسة والتي حدت من تأثير المتغيرات الاقتصادية على جدارة البنوك الائتمانية، القروض المتعثرة التي أفصحت عنها البنوك في قوائمها المالية حوالي 35 مليار ريال، وهي تزيد مليار ريال عن الفترة المقابلة من العام السابق بنسبة نمو 2 % فقط وهذا بحد ذاته إنجاز كبير على الرغم من نمو الإقراض بنسبة 10 % أما نسبة القروض المتعثرة إلى صافي التمويل فقد بلغت 1.5 % وهذه النسبة أقل من الفترة المقابلة للعام المنصرم والتي سجلت نسبة 1.6 % وهذه النسبة تعتبر الأقل بين البنوك عالميا والمعيار الذي يقيس الجدارة الائتمانية للبنوك يحدد 2 % نسبة مقبولة للقروض المتعثرة.

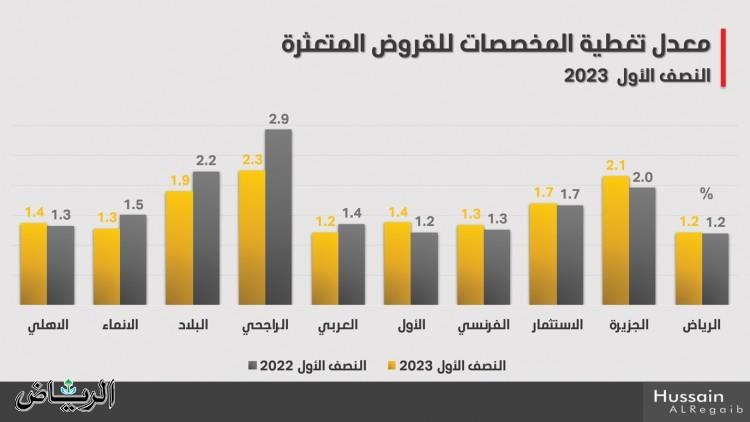

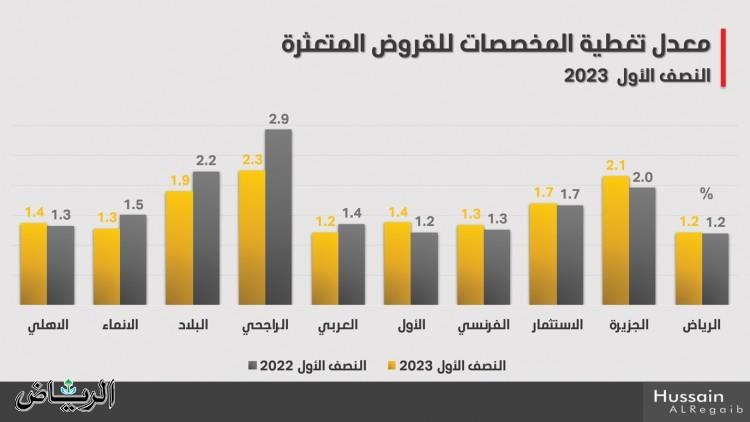

المخصصات تغطي القروض المتعثرة

أما المخصصات التي جنبتها البنوك لمواجهة أي تعثر للقروض فقد بلغت 51 مليار ريال وتقل عن الفترة المماثلة من العام السابق بحوالي 300 مليون ريال، المخصصات تغطي 150 % من القروض المتعثرة، في عام 2018 ألزم البنك المركزي البنوك السعودية إلى التحول إلى المعيار المحاسبي الدولي رقم 9، والذي حل بديلا عن معيار المحاسبة الدولي رقم 39 وهذا المعيار الجديد أكثر كفاءة ويساهم في تعزيز مستوى التحوط بالنسبة للأدوات المالية، ويقدم متطلبات جديدة للتصنيف والقياس والإفصاح وكذلك بناء المخصصات، في المعيار المحاسبي السابق كانت البنوك تحتفظ بمخصصات محددة في حال تكبدها للخسائر فقط، أو عندما يعجز المقترض عن الوفاء بالتزاماته هذا النموذج يشوبه أوجه قصور كبيرة لا سيما خلال فترات الركود الاقتصادي حيث تتسم فترات الركود عادة بعدم قدرة عدد كبير من العملاء على الوفاء بالتزاماتهم المالية، مما يؤدي عموما إلى زيادة في احتياجات البنوك من المخصصات، تصل في بعض الأحيان إلى درجة تحتاج فيها البنوك إلى جمع رأسمال إضافي وبالتالي جاء هذا المعيار لتصحيح هذه الأوجه من القصور من خلال مطالبة البنوك بالاحتفاظ بمخصصات بشكل مسبق استنادا إلى توقعات الخسارة لديها عن طريق ما أسماه نموذج الخسائر الائتمانية المتوقعة (ECL) حيث تعرف الخسائر الائتمانية المتوقعة على أنها تقدير احتماله مرجح للخسائر الائتمانية، نتج عن تطبيق هذا المعيار في يناير 2018 أثر مالي على حقوق المساهمين بلغ 14.7 مليار ريال لصالح زيادة مخصصات البنوك السعودية وزاد معها هامش الأمان وجدارة الائتمان.

مصرف الراجحي كان من أكثر البنوك التي زادت مخصصاتها لأن نسبة انكشافه على تمويل الأفراد تجاوزت الـ70 % حيث يشدد المعيار المحاسبي على توقع الخسائر الائتمانية الناتجة عن تمويل الأفراد أكثر من الشركات ولذلك زاد المصرف المخصصات بحوالي 2.88 مليار ريال حتى وصلت نسبة تغطية القروض المتعثرة آنذاك حوالي 3 مرات ولكن في النصف الأول من هذا العام تراجعت نسبة تغطية القروض المتعثرة إلى 2.3 مرة وقد يعزى هذا التراجع إلى زيادة حصة المصرف في تمويل الشركات وتراجع حصة الأفراد بحوالي 2 % عن الفترة المماثلة.

في يناير 2023 تم تطبيق إصلاحات "بازل 3" الأخيرة والتي تعتبر مكملة لمعايير بازل 3 الصادرة في عام 2010م وتهدف إلى رفع مستوى الثقة بمنهجية احتساب الأصول الموزونة بالمخاطر عبر تحسين حساسية المنهج المعياري المستخدم في احتسابها، وتقليل الاعتماد على منهج الأنظمة الداخلية، إضافة إلى تعزيز رأس المال المبني على المخاطر بمراجعة إطار الرافعة المالية، والحد الأدنى لمخرجات احتساب الأصول الموزونة بالمخاطر، وقد نفذت البنوك كل هذه الإصلاحات، ولم تتأثر نتائجها المالية كما أن معدل كفاية رأس المال الأساسي والمساند في البنوك السعودية تجاوز 19.5 % في النصف الأول وهو أعلى بكثير من المعدل المحدد من لجنة "بازل 3" والمقدر بحوالي 10.5 % وهذه المعدلات تضع البنوك السعودية في مرتبة متقدمة بين البنوك العالمية في معيار كفاية رأس المال.